【投資初心者必見】投資信託で良いとされる7つの考え方

投資初心者でも将来の為に、資産運用をしたいと考えている方は多いのではないでしょうか。

そんな方にお勧めな投資方法は投資信託です。

投資信託で成功するための良い考え方を知っておくと、数十年後の運用結果が大きくプラスになります。

そこで、投資信託で良いとされる7つの考え方を紹介します。

目次

- 1. 長期投資

- 2. 毎月一定額積み立て

- 3. バランス(ポートフォリオ)

- 4. 低い手数料

- 5. 右肩上がりの純資産総額

- 6. 運用期間は無期限

- 7. 分配金なし

- コラム(投資資金に在り方に関して)

- まとめ

- 併せて読みたい記事

1. 長期投資

投資と呼ばれるもの全般に共通して言える事であり、投資の基本であり王道な考え方として、長期投資があります。

長期投資が良い理由

- 評価額下がったとしても、再度評価額が上がるまで待てる

- 複利効果が狙える

- ハイリスクな投資が減る

1.に関しては、投資なので一時的にファンドの評価額が下がる事も上がる事もありますが、長期投資と割り切っていれば、大きく評価額が下がった際も落ち着いている事ができるでしょう。

2.に関しては、毎年ファンド内で運用している商品(株や債券など)による利益を再投資すれば、利益額分も更に運用資金とされます。そうすると、どんどん運用資金が増え、運用資金の増加に伴って利益額も増えていく事で複利効果が狙えます。

3.に関しては、長期で資産を増やそうと考えているならば、精神的な事ですが、一獲千金を狙うようなハイリスクな商品への投資を長期でする人は少なく、出来るだけ安定して資産が成長できるファンドを選択するように心掛けるはずです。

このようなに、ハイリスクな投資が減る効果が期待できます。

長期投資のデメリット

資産増加まで時間が掛かる。これが長期投資の一番のデメリットでしょう。

投資を始める人の中には、ある程度の期間で大きく資産を増やしたいと考えている人も多い事でしょう。

そこで、ハイリスクな投資対象に手を出して資産を目減りさせてしまうという人がいるみたいですが、知識が浅いうちからハイリスクな投資をする事は避けた方が良いでしょう。

欲を出してハイリスク投資を行い、失敗する初心者の話は、よくある投資の失敗例だからです。

2. 毎月一定額積み立て

毎月一定額積み立てる手法はドル・コスト平均法と呼ばれる、投資の世界では有名な投資手法の一つです。

この手法のメリットは、投資商品の価格変動を安定化させ素人投資家でも買いタイミングに困らず投資でき、資産を形成しやすいという事が挙げられます。

ドル・コスト平均法の考え方

投資商品の価格は上下動する波形になるという考えと経済は長期で見ると右肩上がりであるという考えがあります。

このため、投資商品を毎月一定額購入すると実質的な購入額は平均化され、右肩上がりの近似直線になります。

このため、波の底辺で買って、天井で売り抜けるという最大利益を上げる事は出来ませんが、毎月一定額積み立てでは安定して資産形成出来るという考えになります。

3. バランス(ポートフォリオ)

投資信託を購入する際に多くの書籍で取り上げられる概念として、ポートフォリオがあります。

ポートフォリオとは運用資産の構成状況の事を意味します。

投資には株・債券・不動産などの投資対象の種類や先進国、新興国などの国による種類があり、それぞれで投資に適した時期というのは専門家でも難しい判断の一つとなります。

このため、投資対象を様々な分野にバランスよく分けたポートフォリオを組む事が重要になってきます。

投資対象のバランシングのメリット

- 1つの分野の価値が大きく下落しても、他の分野で補う事が可能となる。

- 全体の各投資分野の学習に繋がる。

投資初心者に関しては、2.のメリットは教授すべきでしょう。できれば、率先して理解に努める事が望ましいでしょう。

なぜならば、投資の理解を深める事により、よりリスクを抑えてリターンを確率を増やしていくためです。

また、より効率的に運用できる方法を自分で考えられるようになり、結果的にハイリターンを得られる確率を増やすためです。

このために、投資に対する学習は積極的に行う事が望ましいと考えられます。

例えば、投資信託でバランス型の投資商品が多く売られていますが、このような商品は購入せずに、独自にポートフォリオ(投資分野のバランス)を決めてみるのも手でしょう。このように運用すると、少しずつ投資対象ごとに良い投資時期と悪い投資時期が異なる事が見えてくる事があります。

このような、投資に関する学習はリスクを低くする事に繋がると共に、より効率的な投資も可能にするでしょう。

※投資学習がリスク低減に繋がる事については、別途記事にしたいと思います。

4. 低い手数料

投資信託の手数料には大きく3種類あります。

- 買付手数料

- 信託報酬(運用費)

- 信託財産留保額(売却費)

どれも大事な手数料なので、しっかり確認する必要がありますが、投資初心者が気を付けるべき手数料は2.の信託報酬でしょう。

これは、購入したら評価額がプラスであろうがマイナスであろうが毎年引かれる手数料となります。

このため、数十年の長期投資を検討している人にとっては非常に重要な手数料と言えます。

次に大事な手数料は1.買付手数料でしょう。

理由は、積み立て買い付けによる資産形成を検討しているのであれば、買付毎にかかってくるためです。

よって、積み立て買付を検討している人は買付手数料0円の商品を選択する事が基本となります。

具体的な例

買い付ける投資信託を選定する際の手数料で差が出る例を説明します。

条件:毎月1万円の積み立てを10年間実施し、トータルリターンは+30%固定とする。

投信A 買付手数料:0%、信託報酬:0.2%、信託財産留保額:0%

投信B 買付手数料:0.5%、信託補修:0.2%、信託財産留保額:0%

投信C 買付手数料:0%、信託補修:0.4%、信託財産留保額:0%

投信D 買付手数料:0.5%、信託補修:0.4%、信託財産留保額:1%

結果としては、以下となります。

投信Aがどの手数料も最安で比較対象となります。

以下の表の最終額は、運用資産額から各種手数料が引かれ、10年後に+30%のリターンを得た額となります。

そして、気になる差がAとの差になります。

| 買付手数料 | 信託報酬 | 財産留保額 | 最終額 | 投信Aとの差 | |

| 投信A | 0% | 0.2% | 0% | ¥1,542,943 | - |

| 投信B | 0.5% | 0.2% |

0% |

¥1,535,228 | ¥7,715 |

| 投信C | 0% | 0.4% | 0% | ¥1,526,089 | ¥16,854 |

| 投信D | 0.5% | 0.4% | 1% | ¥1,503,274 | ¥39,669 |

※実際は上記の利益額から税引きされるため、受取額自体はもう少し減少しますが、どの投信でも税引き後でも+20万円以上の利益は出てます。

上記結果から、手数料によって最終的な利回りが変わってくる事が分かります。今回は、手数料の差があまり大きくなかったので、数万円の差となりましたが、実際に投資信託を選定する際には、上記の表を参考にして、最終的な手数料による差分がどれくらいなのか概算してみては如何でしょうか。

5. 右肩上がりの純資産総額

投資信託商品の安定性を計る方法として、純資産総額が増えているかどうかが挙げられます。

純資産総額は我々投資家から集めた資金の総額となります。

このため、純資産総額が極端に減っている場合や常に総額が低い商品は何かしらの問題を抱えている可能性が高いため、選定候補から外す方が無難でしょう。

純資産総額が少しずつでも増加している投資信託を選定候補とする事が望ましいでしょう。

※ファンドが開始されたばかりの場合にも純資産総額が低くなってしまいますが、ブランド商品で目論見書の内容から問題無いと判断出来る場合は選定候補に入れても良いと思います。ただ、目論見書を一通り読んで理解出来るだけのレベルの人以外はしない方が無難でしょう。

6. 運用期間は無期限

投資信託には各ファンドごとに運用期間が設定されています。

ファンドによっては10年であったり、6年で合ったり、無期限であったりします。

投資は長期運用が良いため、長期運用が可能な運用期間が無期限のものを選択する方が良いでしょう。

7. 分配金なし

投資信託の種類に分配金ありのものと分配金なしのものがあります。

そして、分配金なし型は投資初心者が好む分配金あり型に比べて運用効率が低くなります。

理由としては、分配金なし型であれば、本来分配金として受け取る分をファンド内で自動で再投資してくれるため、複利効果が高くなるからです。

具体的には、分配金あり型で分配金を受け取る場合には利益として税金が掛かりますが、分配金なし型であれば分配金に掛かるはずの税金がなく、その分も再投資される事になり、トータルとして複利効果が高くなります。

コラム(投資資金に在り方に関して)

本記事を読んでくださった読者の皆様は、これから投資信託を始めようと考えている方が多いかも知れません。

ただ、毎月いくら積み立てにすると良いのか迷う方がいると思います。

簡単な目安として提示したいと思います。

■投資信託の積み立てのみ検討している人

投資資金の80%~100%を出資で良いと思います。

理由は積み立てだけなので、価格変動を気にしなくて良いからです。

真に気にするべきところは、投資用資金に生活用資金や病気や怪我をした場合の余剰資金を充ててしまっていないかという事くらいでしょう。

■投資信託に加えて、株式投資も検討している人

(株の知識・経験はそこまで高くない人)

(資金が潤沢でない場合の人)

投資資金の60%~80%を出資で良いと思います。

理由は、株式投資は集中投資に値するので、分散投資出来る投資信託よりハイリスクな商品となり、ハイリスクな商品に比重を置くことは好ましくないと考えられるからです。

また、株式投資を検討される人は、常に現金を余剰資金として持っておくことをお勧めします。これは、予期せぬ大暴落の際に、高利回りの商品を買い付けるチャンスを増やすためです。

■投資信託はサブで株式投資をメインで運用したい人

投資資金の60%以下を出資で良いと思います。

ただ、投資初心者にはやはり分散投資になる投資信託をメインでする方が良いと思います。

そのうえで、自分のリスク許容度に合わせて投資資金を管理していく必要があると思います。

※運用資金管理に関しては、今後まとめ記事にしたいと思います。

乞うご期待下さい!!

まとめ

いかがでしたか?

今回は投資信託で良いとされる7つの考え方を紹介しました。

これで、投資信託で成功する確率がだいぶ上がりますね。

今後も、僕が投資信託について情報収集し、ベストだと思う方法を紹介していきますので、ぜひ参考にしてみてくださいね。

【注意事項】

本記事は、筆者の調査から得た情報をまとめて紹介しているだけとなります。

投資商品の取引は個人の判断でお願い致します。

併せて読みたい記事

参考になったと思ったら、ランキングリンクをポチっとお願いします。

雨の日は学習を、晴れの日は趣味をすると良い事が。。。

今週のお題「晴れたらやりたいこと」

こんばんは。

ひすいです。

今週のお題なるものに初挑戦してみようと思いましたが、

「晴れたらやりたいこと」みたいなフツーのタイトルからは、到底面白い記事を書ける気がしませんでしたので、ひすいの十八番の資格取得のための勉強法を題材と合わせてお伝えしようと思います。

ちなみに、ひすいの資格取得情報は以下です。

晴れたらやりたいことは、趣味のテニスなのですが、そんなどうでもいい事は置いておいて。。。

何かの資格取得を目指しているならば、出来るだけ勉強時間を確保する事が大事です。

しかし、なかなか勉強時間を確保できないまま終わってしまう事が多々あると思います。

このため、『勉強は出来るときにやる』が良いと思います。

そこで、出てくるのが雨の日です。

雨の日(特に休日)みたいに外に出かけるのが大変な日は、ぜひ資格の"問題集"を開いてみて下さい。

ここで大事な事は、教科書ではなく問題集であるという事です。

教科書というのは、往々にして読んでいると眠くなるものです。

なので、集中した時間が取れる雨の日の休日こそ、問題集をピシピシ解いていきましょう。

問題集の解き方としては、"浅く繰り返す"です。

資格取得において重要なポイントとしては、合格ライン以上の点数を取れれば100点でも60点でも同じ合格だという事です。

このため、深く専門的に1問だけ理解するよりも、浅く10問解けるようになった方が合格しやすいです。

ここ、大事なんで資格がなかなか取得できない人は参考にしてもらえたら、グッと資格取得に近づくと思います。

僕は特に集中力がある方でもないですが、試験前はとにかく問題を解きまくります。

これで、CCNA、CCNP、CCIE、LPIC101、102、201、202、300、303、304、応用情報処理技術者などを取得してきました。

皆さんの参考になれればと思います。

結局、晴れの日は関係あるのかって話ですが、外で元気よく遊んだらいいのでは?って感じです。。。そんな感じです。

仮想通貨について思う事

こんばんは。

ひすいです。

最近、仮想通貨の勢いがすごいですね。

もうどこまでも価値が上がって行ってしまいそうな勢いです。

アレ?

なんか、これってバブルの時と似てるんじゃないのかなぁ~なんて思っちゃいました。

僕は、20代なのでバブルを体験していないのですが、仮想通貨の勢いはバブルを連想させられました。

そんな訳で、僕は仮想通貨は今更という感じになっています。

ただ、バブルは崩壊したとしても仮想通貨の時代は来るんじゃないのかなぁ~と思います。

勘です。

なので、今ではないとは思いつつも将来もっと仮想通貨の考え方や使われ方が普及したら資産対象として仮想通貨を選択枠に入れられるようになりたいと思います。

ただ、やはり僕の中で未知な部分がまだまだ多い分野なので、しっかりと勉強してから始めたいと思います。

金持ち父さんの話であったと思うのですが、お金持ちは"たまたま良いタイミングで買えた"ではなく、"良いタイミングで買える準備をしていた"が正しいというように書いてあったと思います。

そんな訳で、僕も将来良いタイミングになった際に買える準備をしていく事が、今できるベストだと考えます。

アップルストアなる施設に行ってきました。

こんばんは。

ひすいです。

エリートたる者、最新のiphone事情を知らなけらばならんと言う事で、近未来施設と呼ばれるアップルストアなる施設に行ってきました。

(本当は、単純にiphoneの買い替えの下見です。)

そうしたら、最初に対応してくれたお兄さんは適当な対応をしてくれたのですが、次に来たギャルっぽいお姉さんは親切にiphone6と6s,7の違いを教えてくれて気分よくなる事が出来ました。

もちろん、気分よくなったまま、何も買わずに帰宅しました。

そんな訳で、iphoneの下見をしてきたのですが、iphoneの買い替えの目的はSIMフリー化をして格安SIMによる毎月の通信料金の削減にあります。

そんな訳で、各モデルの価格を比較してみました。

ひすい的には以下の3種類が良いかなぁ~と目星をつけてきました。

SEの128GBで55,800円。

6sの4.7インチの128GBで72,800円。

7の4.7インチの128GBで83,800円。

※どれも税抜き価格です。

このように比較すると、6sを買うくらいなら、防水性、お姉さん一押しのアップルペイーーーの機能が追加されたiphone7の方が良いと思いました。

ただ、8万4千円は少し高いなぁ~というところで、悩み中です。

目的であるトータル通信費の削減を考えるならば、端末代と通信費のトータルでいくら安くなるのかを考えないといけないので、もう少し検討が必要という結果になりました。

次は、格安SIMを調査したいと思います。

ちなみに、アップルストアアプリという物がありまして、これをダウンロードすると、各iphoneの仕様や容量毎の価格などがアプリ上で確認出来るみたいです。

※ひすいはさっそくインストしました。

資産公開(2017年6月) (投資信託)

こんばんは。

ひすいです。

今月の投資信託の運用状況を報告したいと思います。

【今月(6月)の結果】

評価額:347,213円

累計買付金額:346,761円

トータル:-452円(-0.12%)

【先月(4月)の結果記事】

【今月の結果についての所感】

先月プラス転換したかと思いきや今月は0.12%のマイナス。

気長にいきます。

ただ、一つ心残りなのは投資信託の説明記事を書いておきながら、自分の成果が出てない事でしょうか。

読者の皆様に顔向けできない。。。

ただ、実質的なマイナス部分は自分への戒めとして損切りしていない「アジア・オセアニア好配当成長株オープン(毎月分配型)』」が主たる原因なので、そこを除けば何も言う事はないのです。

聡明な読者の皆様はこの事を踏まえて、生暖かい目で見守って下さる事でしょう。

【今後について】

以前から米国のS&Pコア10種に投資したいと考えていたのですが、国内のETFでは良いものが無かったので、代替案として「三井住友TAM-SMT 米国株配当貴族インデックス・オープン」を積み立てる事にしました。

「三井住友TAM-SMT 米国株配当貴族インデックス・オープン」は投信なので、毎月の自動積み立てができて、しかも少額から購入できるというメリットもあります。

先月に積み立て設定を行ったので、今月には買付が行われると思います。

当面は特に報告出来るような内容はないかも知れませんが、気長に結果を公表していきたいと思います。

【投資初心者必見】買ってはいけない投資信託を簡単に見分ける4つのポイントとは

投資初心者だけど資産運用して将来のお金を増やしたいと思われている方は多いのではないでしょうか。

投資と言っても株・FX・不動産・仮想通貨など様々な方法がありますが、初心者に最も適しているのは「投資信託(投信)」でしょう。

投資信託では危険な商品を避けるだけで、グッと成果が上がります。

そこで、投資信託で失敗しない為の買ってはいけない投資信託を簡単に見分ける4つのポイントを紹介します。

買ってはいけない危険な投資信託を避ける4つのポイント

投資信託初心者はまず何に投資すれば良いのか悩む事でしょう。

しかし、初心者には向いていない投資信託(投信またはファンド)を知る事が先決です。

以下の4つのどれか1つでも該当する商品は投資先から避ける事をお勧めします。

1. 毎月分配型ファンドを避ける

初めて投資信託を購入される方が選びたくなる商品に毎月分配型ファンドがあります。

毎月分配型ファンドの魅力は基準価額に対して毎月数%の配当金を受け取れる事にあります。

例えば、10万円でファンドを購入し3,000円/月の配当金が貰えたら、受取額だけみたら毎月お小遣いが貰えるような錯覚を覚える事でしょう。

しかし、多くの毎月分配型ファンドでは自分で支払った額の一部が戻ってきているだけにすぎないのです。

上記の例で言えば、10万円で 3,000円/月受け取ったら、運用資金が9万7千円になります。

毎月分配型ファンドを避けるべき理由

毎月分配型ファンドを避けるべき理由は、トータルとして運用資産がマイナスになりやすいという特徴があるためです。

具体的な2つの理由を説明します。

①まず、先の例で分配金は運用資金から払い戻されているので、トータルとしてはプラスマイナス0となります。

しかし、毎月分配型ファンドの特徴として運用会社がファンドを運用する手続きが複雑になりやすいため、手数料が高くなりがちです。

②また、運用資金を払い戻すため、運用益が低くなってしまいます。

具体的には先の例で運用資金が10万円だと運用益が+10%出たら1万円の利益ですが、

9万7千円だと運用益が+10%出ても、9,700円の利益となってしまいます。

さらに、毎月運用資金を減らすためどんどん運用益が少なくなってしまいます。

2. アクティブ型ファンドを避ける

ファンドの運用の種類にはアクティブ型とインデックス型の2種類が存在します。

アクティブ型の特徴としては、ファンドマネージャーの腕次第で大きく利益を上げる事が可能です。

一方、インデックス型は様々な投資関連機関が出している指数に連動するように機械的な運用が行われます。

アクティブ型ファンドを避ける理由

これは、良質なアクティブファンドを見つけ出す事が初心者には困難だからです。

具体的な理由としては、長期のトータルリターンがプラスであったとしても、実はインデックスファンド以下の成績しか納めていない物があるからです。

また、良い成績のファンドだったとしても、ある日突然ファンドマネージャーが変更になって運用成績が悪化するか素人には分からないからです。

※もちろん、アクティブファンドでもインデックスファンドよりも良い成績を収めているものもあります。しかし、業界に詳しく専門的な知識を持っている人以外は無難にインデックスファンドを選択する方が安全でしょう。

3. 高い手数料のファンドを避ける

投資信託の運用の為には、主に3つの手数料が掛かります。

- 買付手数料

- 信託報酬(運用費)

- 信託財産留保額(売却手数料)

この中で特に注意すべき手数料は2. 信託報酬(運用費)です。

信託報酬はファンドを保持しているだけで毎年差し引かれる手数料の事です。

初心者はこの項目を見落としている場合が多いですが、非常に重要なポイントなので、今まで見ていなかった人は、必ず見る事をお勧めします。

信託報酬の確認が重要な理由

信託報酬の確認が重要な理由は、長期運用が基本の投資信託において、毎年固定で運用費が掛かってしまうからです。

例えば、信託報酬1%の商品を100万円分購入したとします。この場合に毎年1万円分の運用費が掛かってきてしまいます。これを10年、20年...と続けると運用費だけで相当な額になってしまいます。

信託報酬の目安

筆者はインデックスファンドで信託報酬を低くして運用する事をお勧めします。

具体的には2017年5月時点で信託報酬0.5%以下が一つの目安になると思います。

また、信託報酬が1%を越える商品はランニングコストが高いでしょう。

※投資対象商品によって平均的な信託報酬は変わる為、全てに適用出来る訳ではありませんが、一例として参考にしてみてはいかがでしょうか。

4. 運用期間が短いファンドを避ける

投資信託は様々な投資対象をグループ単位で購入する商品のため、単一の投資対象による売買よりも利益が平均化しやすいと考えられます。

例えば、日本株型の投資信託ではいわゆる日経平均のような日本株を一つのグループとして投資対象にして購入するイメージになります。

一方で、単一の投資対象であれば、ソフトバンクの株を購入する事になり、ソフトバンクの業績次第では大きく利益を上げる事が可能かも知れませんが、逆も然りとなります。

よって、投資期間が短いファンドでは投資信託のメリットを活かし切れない事になります。また、運用期間が後数年のファンドを知らずしらずに買ってしまった場合に、〇〇ショックなどで大きく損失を抱えたまま運用期間満了となってしまう可能性もあります。

既に買ってはいけない投資信託を保有してしまった人は?

評価額がプラスの場合

利益が出ているならば、売却して利益確定した方が良いでしょう。

売却方法は一括でも良いですし、数か月に渡って分割しても良いでしょう。

ただ、いつ損を被るか分からないので、出来るだけ早く売却する事をお勧めします。

評価額がマイナスの場合

毎月積み立てをしている場合はすぐに積み立てを停止した方が良いと思います。

なぜならば、上記4つのどれかに該当する場合は、長期投資には向かない商品の可能性が非常に高いからです。

一括で購入してしまった人は、毎月少しずつ損益確定させて現金化しましょう。

数か月に分割して売却する理由としては、損益or利益を平均化する為です。

これ以上の痛手を食い止めるためにも、しっかりと損切りする事をお勧めします。

※投資に関する専門的な知識を有し、利益を得られるゴールが見えるだけの分析が出来る方は上記に当てはまりません。

まとめ

いかがでしたか?

今回は投資信託で失敗しないための、買ってはいけない投資信託を簡単に見分ける4つのポイントを紹介しました。

これで、危ない投資信託を購入する心配も減りますね。

今後も、僕が投資信託について情報収集し、ベストだと思う方法を紹介していきますので、ぜひ参考にしてみてくださいね。

【注意事項】

本記事は、筆者の調査から得た情報をまとめて紹介しているだけとなります。

投資商品の取引は個人の判断でお願い致します。

併せて読みたい記事

↓をポチっとお願いします。

段取り八分、仕事二分

こんばんは。

ひすいです。

将来的にがあれば不動産投資をしたいと考えていたのですが、2022年には不動産価格が暴落する可能性があるそうです。

2022年までの5年で不動産の知識をしっかり学んで、資金も準備して投資タイミングに適した時期が来たら積極的に不動産投資にも力を注げるようにしたいものです。

ちなみに、僕が社会人に入りたての頃に上司から教わった言葉で「段取り八分、仕事二分」は今でも非常に重要な考えだなぁ~と思って時折思い返すのですが、投資も同じだなぁ~と思うようになりました。

まず、「段取り八分、仕事二分」の意味としては、仕事が成功するかどうかは準備でほとんど決まるという意味になります。

この言葉が投資でも非常に重要だと思った理由は、僕が良質な投資信託を自動積み立てするまでの過程にあります。

具体的には、良質な投資信託を選定するまでにも投資信託の知識を学び、自分の利益目標やリスク許容度を検討し、数あるファンドから様々な項目を確認して数銘柄選定していくという準備の部分に非常に時間を割きました。

実際に購入する段階ではパスワードを確認するぐらいでそこまで時間を割かなかったという経験があります。

この結果として、一生懸命に調査して選定した銘柄は毎月自動積み立てをしており、今では完全ほったらかしですが、しっかりと利益を出しています。

そんな訳で、仕事にも投資にも使える重要な言葉として、「段取り八分、仕事二分」がありますが、皆様も何かを成功させたいと考えている場合は、準備を入念にすると成功という結果が付いてきやすいのではないでしょうか。

↓をポチっとお願いします。

給与・家計・貯蓄【2017年5月】

こんばんは。

ひすいです。

最近、残業が少なくなって収入が減ったので、少し節約を。。。と思ったのですが、

これが全然出来ない!!

昔は毎日自炊して、1日500円で生活するなんて事を毎日やっていたのですが、結婚してからと言うもの昼は外食するし、3時にはお菓子を買うしでお金にだいぶルーズになってしまいました。

そんな訳で、初心を思い出し、目標を立ててしっかりと自己管理していこうという取り組みとして、ちょっくら給与・家計・貯蓄の公開をしてしまおうかと考えた訳です。

一般的な29歳のサラリーマンの給料と既婚者の家計ですが、給与を増やし、どう節約するかを発信して行こうと思います。参考にならないかも知れませんが、参考までに。

【5月給与】

給与支給額:278,825円

手取り:168,320円

※家賃天引き、財形貯蓄で手取りがだいぶ減ります。

【5月家計簿】

支出:157,909円

※うちでは僕が家計簿を作っています。

【5月貯蓄】

貯蓄額:10,411円

はい。しょぼい。

一応、年間の貯蓄目標は130万円なので、ボーナス90万円貯金計算で、残り40万円は毎月の分から貯蓄しないいけないんですよね。そうすると、単純計算で12分割すると月々3万円は貯金しないといけない訳です。

ま、4月は15万円貯金出来てるのであまり計画上問題はないんですけど。。。

4月みたいな事は稀なので、手取りが少なくてもしっかり貯蓄出来る体質を作りたいところです。ちなみに4月の額面は44万円くらいでした。

※他のアラサーの方と比べてどうなのかよく分からないので、皆様からの生暖かいコメントをお待ちしてます。

まかり間違っても錦織圭選手のラケット破壊みたいな行動はせずに、観音菩薩の如しでお願いします。

【初心者必見】投資信託こそ最高の資産運用法である4つの理由

投資を始めたいが、株・FX・不動産・仮想通貨など何がベストな方法なのか悩む人は多いのではないでしょうか?

この記事を読む人の多くは、毎日忙しい仕事の合間を縫ってお金を増やしたいと考えるサラリーマンやOL、育児に忙しい主婦の方達だと思います。

僕も仕事で忙しい中、どうにか資産を増やせないかと情報収集したものの、結局何が良いのか悩んだ時期がありました。

そんな忙しい人の為に、うってつけの投資法として『投資信託』があります。

投資信託がなぜ最高の資産運用法なのか、4つの理由から紹介してみたいと思います。

①安心の分散投資

投資信託は、運用会社が複数の資産を一つの商品としてまとめた上で、我々投資家に販売する為、様々な分野に分散投資出来る仕組みになっています。

【分散投資が安心な理由】

投資信託では投資商品が分類されています。

例えば、投資分類ではバランス型、株式型、不動産型(REIT)、債券型があります。

また、地域分類では世界全体、先進国、新興国、アジアなどがあります。

さらに、株式型の中でも、IT関連、バイオ関連などの分野で分かれているものもあります。

一方で、株式投資の例では個別銘柄に投資する事になり、資金の少ない個人投資家は十分な分散投資が出来ず、大きなリスクを負う事になります。

このように、投資信託では分類毎に投資出来るため、初心者や自称中級投資家が危ない個別銘柄に投資して大失敗するような事が少なくなります。

※投資信託でも危ない商品はありますが、簡単に回避する方法があります。

危険な投資信託を避ける方法は以下となります。

【投資初心者必見】投資信託で良いとされる7つの考え方 - 孤独なSEひすいの高配当割安優待株投資

【投資信託の分散投資が初心者にお勧めな理由】

投資信託は少額からの買付が可能な為、手持ちの資金が少ない投資家でも様々な分野に投資する事が可能となります。

例えば、先進国株と新興国の不動産に投資したいと考えた場合に、それぞれ500円から購入する事も可能です。

500円と言えば、毎日のお昼代と同じ程度ではないでしょうか?この程度で買付可能となります。

もちろん1万円でも10万円でも購入可能です。

これが、株式であれば単一の銘柄購入で安くとも数万円程度となるでしょうし、不動産であれば数百万円からとなるでしょう。

投資信託がどれだけ初心者投資家が参入しやすいかお分かり頂けたでしょうか。

②手軽な自動積み立て

投資信託の買付方法には、金額買付、口数買付、積み立て(積立)買付という3種類の方法があります。

全ての投資家にお勧めされる買付方法は、積み立て買付になります。

これは、様々な投資サイトや書籍で推奨されていて、長期運用ならば積み立てが最も安定した投資法になると考えられます。

積み立て買付は別名、ドル・コスト平均法と呼ばれていて、割安株投資の父とも呼ばれるベンジャミン・グレアムも推奨しています。

【自動積み立てとは】

自動積み立ての仕組みとしては、毎月、自分で決めた日に決めた額だけ買い付ける方法となります。

このため、価格が高い時には少ない口数しか買えませんが、価格が低い時は多くの口数を買える事になります。

これにより、価格変動の波を平均化し、投資対象のファンドそのものの能力で成果が決まる投資手法になります。

※実際には、証券口座に預けた額から、積み立て設定額分、毎月自動で買い付けが行われます。このため、証券講座に預けてある金額以上の買付は行われず、積み立ての事を忘れてしまっていても安心です。

また、最近のネット証券であれば、ほとんどの証券会社が対応している機能となります。

【自動積み立て(ドル・コスト平均法)って何がいいの?】

自動積み立ての良さは、価格変動の波を平均化する事にあります。

これは、投資対象のファンドが悪質であったり、そもそも儲かりにくい投資先で無い限り長期的には資産が増える事が予想出来ます。

これは、歴史に裏付けされた長期的には資産の価値が上がるという法則に基づいているため、個人の価値観で投資タイミングを決めるより安定した成果が見込めると考えられます。

※投資信託で失敗する人の多くは上記の悪質なファンドに投資するパターンが多いです。

【自動積み立てへの不信感(多くの初心者投資家の危険な考え)】

多くの初心者投資家は、「自動積み立てするくらいなら、相場が底辺の時に一括買いした方がその後の値上がり益が増えるんじゃないの?」と疑問を持つと思います。

この事に対して、投資をしたいほとんどの人はそうしたいと考えます。

「じゃあ、底辺の一括買いをすればいいんじゃ?」と言う声が聞こえてきますが、投資はそんなに甘くはありません。

自分では底辺だと思って買ったものの、更に株価が下がり続けるなんて事はよくある事でしょうし、高値だと思って売却したが、その後株価が5倍になるなんて事もあるでしょう。

つまり、相場を読んで投資する事は初心者には非常に難しいと言う事です。

これを解消する方法が自動積み立てになります。

【投資に掛ける時間を短縮出来る】

毎月自動積み立ての大きなメリットの一つに、投資で悩む時間を減らせるという事があります。

自動積み立てならば、最初に購入対象の選定と積み立て設定さえしてしまえば、後は毎月自動的に積み立て買い付けが行われていきます。

このため、その他の時間を趣味や自己啓発などの有意義な事に回す事ができます。

さらに、自動積み立ての設定も最近のネット証券であれば、10分程度の作業で完了する事が出来ます。

③低い手数料

ここ最近の投資信託は非常に手数料が安いです。

投資信託の手数料には、(1)買付手数料、(2)信託報酬(運用手数料)、(3)信託財産留保額(売却手数料)、(4)解約手数料の4種類があります。

このうち、毎月積み立てを検討する場合は、(1)買付手数料が0円であり、(3)信託財産留保額(売却手数料)、(4)解約手数料も0円が推奨となります。

ただ、最近のネット証券で取引する場合は(1)、(4)が無料はザラです。また、(3)も無料が多く、(2)の信託報酬も1%以下の商品の品ぞろえも豊富です。

このため、必要経費の手数料をかなり低く抑えられます。

【手数料でフィルタリング】

ネット証券であれば、手数料の低い順に並び替えも可能ですし、積み立て用という形で(1)買付手数料無料だけでフィルタリングしてくれる機能も標準搭載の証券会社が多いです。

銀行窓口で購入しようと考えたら、手数料の高い商品をお勧めされてしまう可能性もありますが、ネット証券であれば、数多くある商品の中から最安値を選択する事も簡単に出来ます。

④少額でも利益を得やすい

投資信託の最低購入額は非常に低く設定されています。

例えば、僕が利用しているSBIの投資信託買付最低金額は以下の画面から分かる通り、100円となります。

このように非常に少額から投資する事が可能です。

確定拠出年金も投資信託?

最近話題の確定拠出年金で投資対象となる商品は投資信託の商品とほぼ同じです。

確定拠出年金は投資信託を買う際に非課税にしているだけと考えても良いと思います。

ネット証券で投資信託と確定拠出年金のファンドを確認してみてもらえれば、

確定拠出年金にあるファンドは投資信託のファンドと同じか少しアレンジしたものが多い事が分かります。

このため、投資信託の勉強をしておくと確定拠出年金を始める際にもどんな商品を選択すれば良いのか判断し易くなります。

【投資信託は国が初心者に進める方法】

確定拠出年金は投資に関して全くの初心者でも投資できるように考えられています。

具体的には、①毎月積み立てのみ、②長期運用しか許さないように解約不可、③少額での投資の3つの制約があります。

この3つの制約により、投資初心者が投資に失敗するリスクを減らし、長期に資産を増やせる仕組みにしています。

ここで、勘の良い読者は上記3つの理由が、今回紹介した投資信託が良い理由と被るとお判りでしょう。

つまり、投資信託で長期に毎月積み立てをコツコツと続けるスタイルは国も推奨する投資スタイルとも考えられます。

投資信託に向いている人

以下の様な人は、投資信託に向いていると判断出来ます。

- 毎日チャートを確認する余裕の無い人

- 難しい財務分析や資産価値の計算に関する学習に時間を当てられない人

- 投資の知識が浅い人

- 長期で良いから出来るだけ安定して資産を増やしたい人

- 将来の資金の心配を減らしたい人

投資信託で成功している例

投資信託の運用で現状成功している人達の例を紹介します。

■吊られた男さん

吊られた男の投資ブログ (インデックス投資) : 2017年1Q 資産運用状況 (投資額/評価額公開中)

⇒インデックス投資という守り重視の投資信託で+50%越えの運用益を出しています。

■kukakuさん

⇒最近はブログを更新されていませんが、最後の記事では+30%近くの運用益を出しています。

■人生よよよさん

資産公開(2018.8)1週目 - 29歳からの貧乏セミリタイア 人生よよよのブログ

⇒年収は300万円程度のようですが、元金2000万円で+275万円も運用益を出している強者です。

■筆者の資産運用状況

ちなみに筆者も投資信託を運用しており、以下の様な成績を収めています。

投資-投資信託-資産公開 カテゴリーの記事一覧 - 孤独なSEひすいの高配当割安優待株投資

⇒他の方に比べたら全然ですが、それでも少しずつ成果は出てきています。

筆者は毎月3万円程度の積み立てを実施しております。

まとめ

いかがでしたか?

今回は投資信託が忙しいサラリーマンやOL、主婦に適した投資スタイルである事を紹介しました。

これで、投資スタイルの悩みも解決ですね。

今後も、僕が投資信託について情報収集し、ベストだと思う方法を紹介していきますので、ぜひ参考にしてみてくださいね。

【注意事項】

本記事は、筆者の調査から得た情報をまとめて紹介しているだけとなります。

投資商品の取引は個人の判断でお願い致します。

併せて読みたい記事

↓をポチっとお願いします。

ダブル収入・副業系の全体論書籍は見る価値が低い

こんばんは。

ひすいです。

ダブル収入・副業系を書店で立ち読みする事があるのですが、これがまた内容が浅い!!

全ての本がと言う訳じゃないですが、多くの場合において...

本の半分くらいがダブル収入・副業をする理由やメリットについての記載で終わるんですよね。

残りの半分で株やアフィリエイトや不動産などサラリーマンが副業がてら出来る仕事の内容の基本が書かれてる感じなんですよ。えぇ。。

自己啓発本、副業本好きのひすいからするともう見飽きた内容を表現を変えて載せているだけにしか見えないのですよ。。。

※あ、株の専門書とか不動産の専門書を否定してる訳じゃないですよ?

ただ、メリットしか書いてない本を読むのは個人的に好きではないと言う事です。

「初めて副業の事を考えはじめます」って人にはモチベアップには良いかも知れません。でも、ガチで副業にしていきたいって人には専門書がいいと思うんです。

例えば、株ならばグロース株の選定方法本とか、詳解テクニカルチャート分析みたいな本を読む方がよっぽどためになる気がします。いや、なります!

ダブル収入・副業などの本を読むよりかは、自分が"これ"と決めた副業の専門書を読んだ方が為になるんだと思います。

まぁ~そうは言っても誰しも分からないうちは闇雲に読み漁って色々と覚えていくものなんだと思うんですが。。。

ひすいの経験談ですが、株の勉強をしようと読んできた本の種類としては以下になります。

最初に"株の入門書"として「めちゃくちゃ売れてる株の雑誌ZAiが作った「株」入門」

次に"中級レべ本"として「株式投資の学校[ファンダメンタルズ分析編] 」

最後に"専門書"的なところで「賢明なる投資家 - 割安株の見つけ方とバリュー投資を成功させる方法」を読みました。

もちろん、途中でこれ以外にもちょこちょこ読んではいます。

それとダイヤモンドザイも毎月購読してました。

個人的には、最後に読んだグレアム先生の本レベルをしっかり読んで、その分野でプロ級になった方が将来的には良いのではないかなぁ~と思います。

※まだ、ひすいはプロ級にはなれてませんが。。。

結局、雑誌に載る旬な銘柄とかお勧め銘柄は、その銘柄にみんなが群がるのでどんどん高値になって買いにくくなると思います。

読者の皆様は勤勉な方が多いと思うので、あまり独自の学習法があるかも知れませんが、ここは視野を広げてひすいの方法も参考にしてもらえたらと思います。

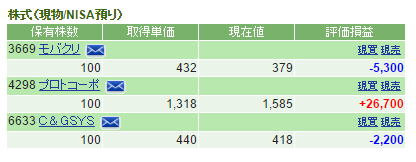

資産公開(2017年5月) 株式(NISA)

こんにちは。

ひすいです。

今月の株式(NISA)の状況を公表しようと思います。

先月の評価額:-3,800円

今月の評価額:+19,200円

差分:+23,000円

以前、よよよ氏が言っていましたが、評価額などと言うふわふわしたものに興味はないです。

我々投資家が一番気にするべきことは、現金に戻した際にプラスなのかマイナスなのかであって、今現在すんごいプラスでも全然意味ないんですよね。

そんな訳で、今月は先月よりだいぶプラスですが、どうでもいいです。

プロトは元より、他の2銘柄も当面売却予定はないので。

そして、買い足す気もあまりないんですよね。

だって、相場が過熱してる感あるでしょ?

「いやいや、まだまだこれから。。。」という人もいるかも知れませんが、僕は過熱してうると思います。

少しでもそう思うときは、心を落ち着かせ数年の間は待つ方がいいと思います。

ちなみに、当ブログのアクセス数をちょっと気になりだしてきておりまして。。。

もうちょっと頑張って色々な人に読んでもらえるように頑張ってみようかなぁ~なんて思ってます。

※つまり、アクセスウ数を増やしたいんですな。

もちろん、下心はあるんですけど、それ以上にこれからはもっとwebの文章が重要視されてくる時代だと思うんです。

そんな訳で、昨日からSEO対策の本を読んでたりしてました。

ブログを始めて5か月になりそうです。

今までは、自分の考えをまとめられるだけでいいかなぁ~なんて思っていました。

でも、最近はどうせやるなら少しでも多くの人に影響を与えられるような記事を書きたいなぁ~なんて思ってます。

そんな訳で、これからも当ブログをよろしくお願いします~

↓をポチっとお願いします。

最も重要な資産は、"自分の体"ですね。

こんばんは。

ひすいです。

僕もムキムキマッチョマンになりたいものです。

実は、僕の体はヒヨヒヨなヘロヘロなボデーをしておりまして。

運動はしているのですが、そこまで体が強い訳じゃないんですね。

そして、最近になって血便は出るわ、口内炎が多発するわで大量があまりよろしく無いように思えています。

やっぱ、職場でのストレスなんですかね。。。

それと育児のストレスもあると思うんです。

そんな訳で、最近体調を気にしているのですが、このように体調不良になってから気付く事は、最も重要な資産は、"自分の体"だなぁ~と言う事です。

五体すべて良好であれば、仕事も資格勉強も家事・育児も楽々とこなせるし、高い壁があってもどうにか登っていけそうな気がします。

しかし、どこかしらでも体の調子が悪いと、体の心配をしてしまって、なかなか他の事に集中できない気がするんです。

「金持ち父さん」で有名なロバート氏は曰く、資産とは"自分のポケットにお金を入れてくれるもの"と書いていたと思います。

そして、資産の中でも、最もお金を自分のポケットに入れられるのは自分だと思うんですね。

僕は親から「体が一番の資産・資本だからね」とよく言われてました。

我が親の数少ない重要な教えだと思ってますw

まずは、体!!

健康な体なしにお金なんて価値を見出せません!

そんな訳で、今後は体を大事にするため、ブログは不定期更新になるかも知れませんw

(とは言っても、定期的に更新するんだとうなぁ~。。。ボソ)

これからは、"じょうつよ"の時代みたいです。

こんばんは。

自称エリートのくせに、情弱なひすいです。

- 【情弱⇔じょうつよ!!】

- 【これからの時代は"じょうつよ"の時代と考える理由①】

- 【これからの時代は"じょうつよ"の時代と考える理由②】

- 【これからの時代は"じょうつよ"の時代と考える理由③】

- 【ひすいも"じょうつよ"にジョブチェンジ】

【情弱⇔じょうつよ!!】

ぼくが毎日拝借させて頂いている、よよよ氏は情弱の対義語としてじょうつよという言葉を使っておりまして。

情弱⇔情強(じょうきょう)ではなく、あえて"じょうつよ"のようです。

[よよよ引用]

楽天で買い回りキャンペーンをやっていたので毎年恒例のふるさと納税をした

買い回りキャンペーンは、買い物したショップ数によってポイント倍率が上がっていく仕組みのキャンペーンである

じょうつよならご存知だろうが、ふるさと納税の寄附も買い回りキャンペーンの対象でポイント倍率が上がる

これに日ごろ必要な日用品も同時に買うことでさらにお得に買い物できるというわけ

ちなみに、"じょうつよ"で検索するとピクシブの百科事典が出てきて、なぜか解説は"じょうきょう"となっている。

"じょうつよ"で検索したのに、なんで"じょうきょう"が引っかかるんだし!!

と、感じたひすいでした。

【これからの時代は"じょうつよ"の時代と考える理由①】

これからの時代は、どんどん稼げる話や最新の自己啓発情報がネットで調べれば分かる時代になるのでしょう。

現に、僕がこれぞこれからの投資法だと思って、積み立て設定した投信の情報はネットで知り得たものでした。

※ちなみに、以前の記事でも紹介していましたが、以下です。

【最強の投資法】残酷な格差社会でお金持ちになれるたったひとつの方法 : バフェット太郎の秘密のポートフォリオ(米国株配当再投資戦略)

【これからの時代は"じょうつよ"の時代と考える理由②】

さらに、個人的に結構気になる記事として、仮想通貨のリップルがここ数日で4.5倍もの価格になったことなどは非常に気になる事でした。

"じょうつよ"な人で金銭的に余裕のある人は、既にリップルを買い付けていて、ここ数日で資産を大きく増やしたに違いありません。

昔は、こういうお金儲けの話に詳しい人は、情報通とか鼻がいいとか言われていたのでしょうが、これからの時代は最新の儲かる情報をゲットできる人。

そうです!

つまり、"じょうつよ"な人達がお金儲けで成功していくのでしょう。

【これからの時代は"じょうつよ"の時代と考える理由③】

ちなみに、個人的に"じょうつよ"なイメージの人としては、Youtuberのヒカル氏が思いつきました。

彼は、アフィリエイト、情報商売、Youtuberなど今どきのネット事業で大きく稼ぎを上げている人の一人だと思います。

そして、僕がヒカル氏が"じょうつよ"だと思った理由として、以下の記事の名言のところにこんな事が記載されていました。

・文字を使って一日で2500万円稼いだ

・今の情報社会で稼げない奴は甘え

ヒカル(youtuber)はなぜ金持ち!?年収や仕事の詳細などをまとめてみた! - NAVER まとめ

そんな訳で、これからの時代は"じょうつよ"がお金を儲ける時代に突入していくのだと思いました。

【ひすいも"じょうつよ"にジョブチェンジ】

僕もちょっと上場している企業でエリート気取っている場合じゃありません。

これからの時代、大手企業に勤めて一生懸命出世コースを駆け上がっていても、"じょうつよ"な人達がちょっと本気を出したら、僕らの一生分の稼ぎを出してしまう時代に突入するのでしょう。

ひすいもウカウカしてられません!!

ひすいは、情弱から"じょうつよ"に転職します!!

※目標はエリートな"じょうつよ"ってところでしょうかw

SBIさんさすがっすわ!!

こんばんは。

ひすいです。

SBIさんさすがっすわ!!

僕が欲していたものをしっかり取り扱ってらっしゃる。

こりゃ、多くの投資家が群がる訳ですわ。

あのですね、僕は以前の記事で確定拠出年金は"企業型がお勧め"なんて事をぬかしていました。

しかし、実際に自分の会社の取り扱いファンドを見ると、それはそれはひどい商品しかなくてですね。。。

バランス型とか書いてあるくせに、国内株の比率が50%、国内債券の比率が約20%って、今どきどうかしているとしか思えないんです。

まぁ~投資の知識の無い人達から金を巻き上げられれば良いと思っているんでしょう。

僕は、違いますよ!!

なんて言ったって、投資に関しては自分でブログの記事にする程、熱心に勉強してますから!!

そんな訳で、会社の定期預金型の確定拠出に申し込もうかと思っていたのですが、念のため、SBIさんを確認しておこうと思い、確定拠出年金の情報を確認していたら。。。

なんと、あのよよよさん絶賛のiFree 8資産バランスがあるじゃないですか。

しかも、取扱商品もなかなか良いものを抑えてる感じ!!

やっぱ、iDECO(個人型)にしようかなぁ~。。。

株の雑誌ザイの継続購読を打ち切りました。

こんばんは。

ひすいです。

昨日、ザイから定期購読継続または購読停止の手紙が来ました。

僕は2年契約で毎月、ダイヤモンドザイが届くようにしていました。

しかし、もう定期購読を止めることにしました。

【定期購読停止の理由】

僕は、株の雑誌のダイヤモンドザイを2年間の定期購読していまして、毎月色々と株の事、投資以外の事も勉強させてもらってます。

雑誌の中には株の情報として、高配当株や魅力的な優待付き株の紹介などに加えて、投信の診断や、確定拠出年金、ふるさと納税、などお金に関する色々な情報が記載されていて読むだけで勉強になる事が多いです。

ただ、記事にもしましたが、僕は基本的に指数連動ETFか投信をメインで買う事が良いと考えています。

投信・株で達観した理由とは? - エリートSE「ひすい」の金持ちまでの道のり

※上記の記事で、「三井住友TAM-SMT 米国株配当貴族インデックス・オープン」を定期的に積み立てる計画としています。

それと、今まで通りの「eMAXIS Slim バランス(8資産均等型)」と独自ポートフォリオの投信を積み立てる事が良いと考えています。

そして、個別株に関しては非常に割安感が高く、トータル的に安全な企業だけを購入する事に決めてます。

なので、そこまで株に関する情報を熱心に集めようとは考えなくなったので、株の雑誌を毎月買ってまで読む程では無くなったからです。

【ダイヤモンドザイは初心者にはお勧め?】

個人的な意見ですが、株式投資初心者にはダイヤモンドザイはお勧めです。

理由としては、とりあえず色々な情報を手に入れる事が出来るからです。

例えば、割安株の見方と実際に現在の割安株の一覧が載っていたり、高配当株の買い方や優待株の買い方など色々な事が載っています。

まず、自分はどんな投資をしたいのか分からないけど、お金を増やしたいから。。。って人には良いのではないかと思います。

※安易に投資をした方がよいとは言っていません。そこは、自己責任でお願いします。

なんか、こんな事書くと自分が投資上級者みたいな雰囲気をかもしだしていますが、そんな訳でもないので、参考までに聞いてもらえれば良いかなぁ~と思います。

↓をポチっとお願いします。