【投資信託】長期インデックス投資 資産公開(2020年10月_2)

今月の長期インデックス投資の 運用状況の備忘録です。

今月(10月)の結果

【トータルリターン】

各ファンドの詳細】

運用状況】

ようやく25万円です。インデックス投資だけで100万円くらい貯めたいものです。

評価額:256,721円

ポートフォリオ

筆者の3本柱のポートフォリオを紹介します。

- ひすい独自:5,000円/月

- バランス型投信:5,000円/月

- 米国高配当株集中:5,000円/月

1.ひすい独自ポートフォリオ

ポートフォリオのベースはモーニングスター社長の朝倉智也さんの『マイナス金利にも負けない究極の分散投資術』という書籍に記載されていたポートフォリオを参考に国内株式とハイイールド債を抜いて、株式比率を増やした独自ポートフォリオになります。

筆者の考え方として、債券や金などのリスクヘッジ資産は超長期的に見たら資産形成効率が低いと考えられ、資産形成効率的には株式を多く保有している方が良いと考えています。このため、債券や金の割合が低く、さらには資産形成効率の高いと考えられる先進国株式の比率を多めにしています。

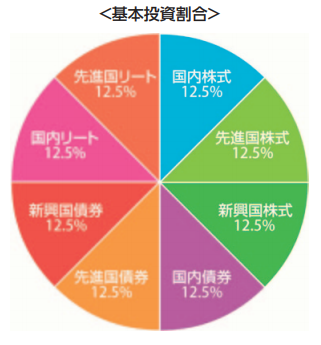

2.バランス型投資信託(8資産均等)

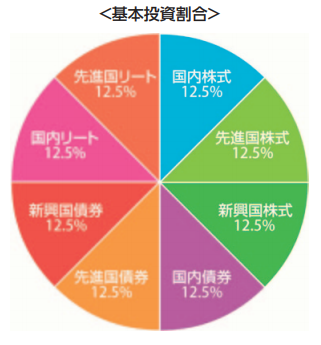

こちらは、国内のバランス投信の中ではそこそこ分散されている投信となります。

わざわざ自分でポートフォリオを組むのがめんどくさい人はバランス型投信を購入する方が良いかも知れません。

ただ、国内のバランス型投信は以下の図のように、国内(株式・債券・リート)比率が高いので、少し偏重ぎみなのが難点です。

国内で販売されているバランス型投信の多くは、日本の比率が非常に高いのが特徴です。ただ、それでもある程度バランスはとれているので、とりあえず分散投資でいい感じに運用したい人にとってはお手軽にそこそこの成績で運用してくれる商品です。

eMAXIS Slim バランス(8資産均等)はeMAXISバランス(8資産均等)のネット販売版で信託報酬が安くなっているのが特徴です。中身は変わらないので、筆者はSlimを運用しています。

ニッセイ・インデックスバランスF8資産均等型は、これまで買付していませんでしたが、最近になって販売を開始した商品です。組み入れ理由は、直近1年のトータルリターンがeMAXIS Slim バランス(8資産均等)よりも0.3%程度上だったので、買付してみました。

3.米国高配当株集中投資

こちらのポートフォリオは米国株100%です。

完全なる集中投資となります。

米国集中投資をしている理由は、バフェット太郎さんの記事で米国のS&Pコア10種が最強という話を受けS&P500以上の利回りを実現する手法として取り上げられたからとなります。

投資の神様であるウォーレンバフェット氏が推奨しているS&P500を超えてきたS&Pコア10種がどれだけ成長資産として良い結果が残せるのか期待を込めてポートフォリオに組み入れています。

ポートフォリオ比較

筆者の4つのポートフォリオ毎に評価額、含み益、利回り(%)を比較しました。

結果としては以下となります。

ひすい独自ポートフォリオが1位で2位が米国高配当株で3位がバランス型でした。

ゴールドが非常にリターンが高くなっているので、利回りが高い理由かと思いますが、やはり信託報酬が低い点もあるかと思います。

ポートフォリオを組むのがめんどくさい人は米国高配当株とバランス投信で良いかも知れませんが、より利益をあげたい人は自分でポートフォリオを組んでみるのも良いかも知れません。

【投資信託】長期インデックス投資 資産公開(2019年9月)

お久しぶりです。

最近、資格更新やら新しい業務に慣れることやらTOEICの勉強やらでブログ活動が止まっていました。

では、今月の長期インデックス投資の 運用状況を紹介していきます。

今月(9月)の結果

【トータルリターン】

例の如く、トータルリターンはNISA/つみたてNISAでは、マイナスです。

理由は、投資勉強をしっかりする前に毎月分配型に手を出して、マイナスが膨らんで耐えきれず損切という最悪なパターンの投資をしたからです。

特定/一般は勉強してから長期積立分散のインデックス投資の成果です。

投資は勉強してから実践する方がいいです。

各ファンドの詳細】

野村インデックスファンド・米国株式配当貴族の成績が一番良いです。

これは、米国高配当株投資が一番良い成果を出しているという結果となります。

やはり、バフェット太郎さんの過去分析の通り、インデックス投資の銘柄としてS&P500以上の成績を上げられるのはS&Pコア10種などの高配当銘柄なのでしょうか。

筆者は将来は何が起こるか分からないということ保守的な考えが少しあるので、いくつかの分散投資を心がけていますが、インデックス投資で資産形成を効率的にしようとするならば、米国高配当株指数連動型ファンドにフル投資する方が良いかも知れませんね。

運用状況】

合計評価額:89,049円

ポートフォリオ

筆者の3本柱のポートフォリオを紹介します。

- ひすい独自:5,000円/月

- バランス型投信:5,000円/月

- 米国高配当株集中:5,000円/月

1.ひすい独自ポートフォリオ

ポートフォリオのベースはモーニングスター社長の朝倉智也さんの『マイナス金利にも負けない究極の分散投資術』という書籍に記載されていたポートフォリオを参考に国内株式とハイイールド債を抜いて、株式比率を増やした独自ポートフォリオになります。

筆者の考え方として、債券や金などのリスクヘッジ資産は超長期的に見たら資産形成効率が低いと考えられ、資産形成効率的には株式を多く保有している方が良いと考えています。このため、債券や金の割合が低く、さらには資産形成効率の高いと考えられる先進国株式の比率を多めにしています。

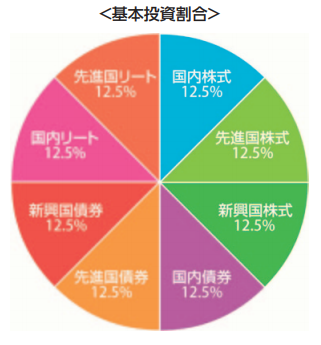

2.バランス型投資信託(8資産均等)

こちらは、国内のバランス投信の中ではそこそこ分散されている投信となります。

わざわざ自分でポートフォリオを組むのがめんどくさい人はバランス型投信を購入する方が良いかも知れません。

ただ、国内のバランス型投信は以下の図のように、国内(株式・債券・リート)比率が高いので、少し偏重ぎみなのが難点です。

国内で販売されているバランス型投信の多くは、日本の比率が非常に高いのが特徴です。ただ、それでもある程度バランスはとれているので、とりあえず分散投資でいい感じに運用したい人にとってはお手軽にそこそこの成績で運用してくれる商品です。

eMAXIS Slim バランス(8資産均等)はeMAXISバランス(8資産均等)のネット販売版で信託報酬が安くなっているのが特徴です。中身は変わらないので、筆者はSlimを運用しています。

ニッセイ・インデックスバランスF8資産均等型は、これまで買付していませんでしたが、最近になって販売を開始した商品です。組み入れ理由は、直近1年のトータルリターンがeMAXIS Slim バランス(8資産均等)よりも0.3%程度上だったので、買付してみました。

3.米国高配当株集中投資

こちらのポートフォリオは米国株100%です。

完全なる集中投資となります。

米国集中投資をしている理由は、バフェット太郎さんの記事で米国のS&Pコア10種が最強という話を受けS&P500以上の利回りを実現する手法として取り上げられたからとなります。

投資の神様であるウォーレンバフェット氏が推奨しているS&P500を超えてきたS&Pコア10種がどれだけ成長資産として良い結果が残せるのか期待を込めてポートフォリオに組み入れています。

【投資信託】長期インデックス投資 資産公開(2019年7月)

長期インデックス投資の 運用状況を紹介していきます。

今月(7月)の結果

【トータルリターン】

各ファンドの詳細】

【運用状況】

合計評価額:58,760円

ポートフォリオ

筆者の3本柱のポートフォリオを紹介します。

- ひすい独自:5,000円/月

- バランス型投信:5,000円/月

- 米国高配当株集中:5,000円/月

1.ひすい独自ポートフォリオ

ポートフォリオのベースはモーニングスター社長の朝倉智也さんの『マイナス金利にも負けない究極の分散投資術』という書籍に記載されていたポートフォリオを参考に国内株式とハイイールド債を抜いて、株式比率を増やした独自ポートフォリオになります。

筆者の考え方として、債券や金などのリスクヘッジ資産は超長期的に見たら資産形成効率が低いと考えられ、資産形成効率的には株式を多く保有している方が良いと考えています。このため、債券や金の割合が低く、さらには資産形成効率の高いと考えられる先進国株式の比率を多めにしています。

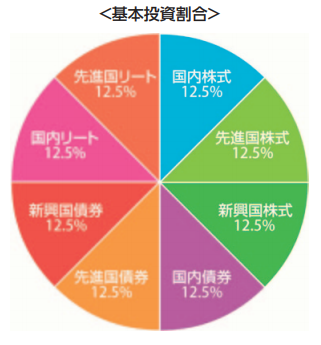

2.バランス型投資信託(8資産均等)

こちらは、国内のバランス投信の中ではそこそこ分散されている投信となります。

わざわざ自分でポートフォリオを組むのがめんどくさい人はバランス型投信を購入する方が良いかも知れません。

ただ、国内のバランス型投信は以下の図のように、国内(株式・債券・リート)比率が高いので、少し偏重ぎみなのが難点です。

国内で販売されているバランス型投信の多くは、日本の比率が非常に高いのが特徴です。ただ、それでもある程度バランスはとれているので、とりあえず分散投資でいい感じに運用したい人にとってはお手軽にそこそこの成績で運用してくれる商品です。

eMAXIS Slim バランス(8資産均等)はeMAXISバランス(8資産均等)のネット販売版で信託報酬が安くなっているのが特徴です。中身は変わらないので、筆者はSlimを運用しています。

ニッセイ・インデックスバランスF8資産均等型は、これまで買付していませんでしたが、最近になって販売を開始した商品です。組み入れ理由は、直近1年のトータルリターンがeMAXIS Slim バランス(8資産均等)よりも0.3%程度上だったので、買付してみました。

3.米国高配当株集中投資

こちらのポートフォリオは米国株100%です。

完全なる集中投資となります。

米国集中投資をしている理由は、バフェット太郎さんの記事で米国のS&Pコア10種が最強という話を受けS&P500以上の利回りを実現する手法として取り上げられたからとなります。

投資の神様であるウォーレンバフェット氏が推奨しているS&P500を超えてきたS&Pコア10種がどれだけ成長資産として良い結果が残せるのか期待を込めてポートフォリオに組み入れています。

2019年7月第4週 相場観測

株のトレードにおいて、中長期的な相場の流れを理解することは、スイングトレードや中期的な株の売買で相場の波に乗ることで利益が上げやすくなり、反対に相場の波に逆らうような取引を避けやすくなるため、株式トレードで利益をあげる為には重要な事です。

株式相場の全体的な流れを把握するために、本ブログでは米国の主要株式指数であるS&P500のMACDと移動平均線乖離率を見て、買い・売りの予想を検討していきます。

S&P500

長期トレンド(10年間チャート)

以下の10年間チャートの図を見ると、10年間常に上昇しています。

10年間チャート的には売買タイミングは単純移動平均(25)を割ったタイミングに見えます。

もっと手堅く売買するならば、単純移動平均(50)付近に位置したタイミングは絶好の買い場になっています。

ただ、これは過去10年間のチャートだけで検討した売買タイミングなので、もっと大きな流れの米国経済、世界経済の流れ次第では単純移動平均(50)を割り大きく株価が下がる可能性もあることは年頭に入れておくべきでしょう。

中長期トレンド(3年間チャート)

以下の3年間チャートの図を見ると、2018/12/24が過去3年間の最大の買い場であったと一目で分かります。

3年間チャートの買いタイミングとしては、単純移動平均(50)を大きくなったときでしょうか。具体的な値は移動平均線乖離率を見てみないと分からないですね。

移動平均線乖離率

https://kabutan.jp/stock/chart?code=1557

S&P500の移動平均線乖離率を株探で見てみました。

買いタイミング判断としては、移動平均線乖離率が-10%越えでしょうか。

このチャートの移動平均線は(26)ですが、25週、50週でも-10%付近ならば買いになるのではないでしょうか。

実際-10%もの下落になると心理的不安が増して、なかなか買いづらいですが、少額で買いポジションを取ってみるのと、リスクオフしながらそこそこリターンを狙えるかも知れません。

S&P500のPBR

参考情報として割安判断指数として用いられるPBRも見てみます。

以下は2000年~現在までのS&P500のPBR推移です。

https://www.multpl.com/s-p-500-price-to-book

何を持って割安とするかは人それぞれ考え方がありますが、中央値2.77に対して現在値3.54は割高です。また、平均値2.8に対しても現在地は割高になっています。

この情報からすると、PBR的にはそこまで割安ではないと考えられます。

長期一括投資を考えている人にとっては、現在の株価は割高と考えられるかも知れません。

2019年6月第5週 相場観測

株のトレードにおいて、中長期的な相場の流れを理解することは、スイングトレードや中期的な株の売買で相場の波に乗ることで利益が上げやすくなり、反対に相場の波に逆らうような取引を避けやすくなるため、株式トレードで利益をあげる為には重要な事です。

株式相場の全体的な流れを把握するために、本ブログでは米国の主要株式指数であるS&P500のMACDと移動平均線乖離率を見て、買い・売りの予想を検討していきます。

S&P500

3年間の週足チャート(MACD)

過去3年間の週足MACDを見ると、綺麗なクロスをする場合は明確な上げ・下げのサインになっています。しかし、MACDとシグナルがうねるようなチャートの場合にはトレンドは変化していないように見えます。現状はうねりそうな流れなので判断が難しい局面だと思います。

1年間の日足チャート(MACD)

MACDはデッドクロスするかしないかという微妙な状況です。

ただ、前回のクロス時のような明確な上昇サインではないので判断が難しいです。

3年間週足チャート(移動平均線乖離率)

1年間日足チャート(移動平均線乖離率)

過去の傾向的には日足の25日移動平均線から5%上方乖離で売り、10%下方乖離したら買いというシグナルが読めます。

現状は+1.28%で中途半端な相場だと言えます。

まとめ

S&P500のMACDと移動平均線乖離率から買い・売りのポイントを検討しましたが、来週は様子見が良さそうなタイミングですね。

もしかしたら、当面は様子見が続くかも知れません。

2019年6月第4週 相場観測

のトレードにおいて、中長期的な相場の流れを理解することは、スイングトレードや中期的な株の売買で相場の波に乗ることで利益が上げやすくなり、反対に相場の波に逆らうような取引を避けやすくなるため、株式トレードで利益をあげる為には重要な事です。

それでは、2019年6月の第4週の相場観測です。

S&P500中長期トレンド(3年間移動平均線チャート)

単純移動平均(25)と(75)は右上方向を向いており、上昇トレンドが続いているように見えます。

S&P500中長期トレンド(3年間ボリンジャーバンド)

ボリンジャーバンドは一般的に±2αの中に95%入り、±3αの中に99%入るというものなので、3年間のボリンジャーバンドで±2αを超えた際は反発する可能性が高い事を示唆します。

では、実際はどうなのか確認したところ、ほとんどは翌週か翌々週には大きく反発しています。このことから、±2αを突き抜けた場合には反発する可能性が高いと考えて、抜けた方と反対方向の取引を行うと良さそうです。

S&P500の売買シグナル

- 3年間チャートのボリンジャーバンド±2αを突き抜けたタイミング

2019年4月第2週 相場観測

株のトレードにおいて、中長期的な相場の流れを理解することは、スイングトレードや中期的な株の売買で相場の波に乗ることで利益が上げやすくなり、反対に相場の波に逆らうような取引を避けやすくなるため、株式トレードで利益をあげる為には重要な事です。

株式相場の全体的な流れを把握するために、本ブログでは米国の主要株式指数であるNYダウと国内の主要株式指数のTOPIXのトレンドとテクニカル的な観測をしていきます。

それでは、2019年4月の第2週の相場観測です。

S&P500

長期トレンド(10年間チャート)

S&P500の10年間の月足チャートを見てみます。

現在も継続して上昇トレンドです。単純移動平均(25)を割り込んだタイミングは押し目買いのタイミングっぽいです。

MACDを見てみると、MACDとシグナルのゴールデンクロスは買いシグナルなのかどうか判断が難しい感じがします。

中長期トレンド(3年間チャート)

2016年7月~2018年9月くらいまでは単純移動平均(25)と(75)は右上方向を向いており、上昇トレンドが続いているように見えます。

単純移動平均(25)と(75)でデッドクロスしていましたが、もう少ししたら再度ゴールデンクロスするのではないかと予想される動きに動きになってきました。

MACD

https://kabutan.jp/stock/chart?code=1557

S&P500のMACDを株探で見てみました。

MACDは綺麗な上昇を続けていますが、先週に引き続きMACDとシグナルの差が大きくなりすぎてきているので、そろそろ相場が変わってもおかしくないと考えられます。

移動平均線乖離率

https://kabutan.jp/stock/chart?code=1557

S&P500の移動平均線乖離率を株探で見てみました。

平均値的には0付近のように見えます。大体±10を超えると割高・割安になっているようにみえます。ここ3年の値下がりポイントとしてはだいたい乖離率が+7%を超えた後に下落しているように見えます。もう少し乖離率が大きくなるようならば、値下がりを警戒した方が良いかもと思います。

年間トレンド(1年間チャート)

S&P500の日足チャート1年間チャートを見てみます。

ボックス相場を上抜けやはり上昇トレンドだったのだと再確認する展開になりました。

MACD

https://kabutan.jp/stock/chart?code=1557

S&P500のMACDを株探で見てみました。

年間の日足チャートベースでは、MACDの流れはうねうねしていてはっきりとした判断が難しい状況です。ただ、短期視点ではやはりMACDとシグナルのゴールデンクロス・デッドクロスはしっかり機能しているように見えます。

来週はもしかしたら、再上昇するかも知れませんね。

ただ、週足の移動平均線乖離率が高いこともあり、上昇しても来週末か再来週には下落する可能性を考慮して取引が必要と感じます。

移動平均線乖離率

https://kabutan.jp/stock/chart?code=1557

S&P500の移動平均線乖離率を株探で見てみました。

平均値的には0付近のように見えます。大体±5を超えると割高・割安になっているようにみえます。

現状は2.42%と平均的値よりも少しだけ割高な値ですが、警戒するレベルには思えないという状況です。

【投資信託】長期インデックス投資 資産公開(2019年4月)

こんにちは。

ひすいです。

世界経済の減速が騒がれているなか、最後の上昇となるような筆者の運用状況ですが、

今月も長期インデックス投資の 運用状況を紹介していきます。

今月(4月)の結果

【トータルリターン】

今月は、特定もNISA枠もすべてプラスになり、トータルでプラスでした。

全体的にプラスになっており、今月は順調そのものです。

ただ、景気後退を示唆する米国債券の逆イールドカーブが発生していたり、米中貿易摩擦の継続と今後の不安材料は増すばかりなので、そのうちまた全体的にマイナスに戻るのだろうと予想しています。

【各ファンドの詳細】

今月は、野村-野村インデックスファンド・新興国債券・為替ヘッジ型と岡三-アジア・オセアニア好配当成長株オープン(毎月分配型)だけがマイナスとなりました。

両方とも負の資産となっており、プラ転するタイミングがあったら売却予定のものなので、実質積み立てているものに関しては健全な状況です。

そして、先進国株式が強く債権や金が弱いという状況は引き続き続いています。

【運用状況】

合計評価額:715,528円

【含み損益】

トータル:(先月)+1.97%⇒(今月)+4.09%

特定口座:(先月)+2.78%⇒(今月)+4.73%

NISA口座:(先月)-0.01%⇒(今月)+2.53%

ポートフォリオ

例の如く、ぼくの3本柱のポートフォリオを紹介します。

僕のポートフォリオは、以下のようになります。

- ひすい独自:1万円/月

- eMAXISバランス:1万円/月

- 米国株集中:5,000円/月

1.ひすい独自ポートフォリオ

ポートフォリオのベースはモーニングスター社長の朝倉智也さんの『マイナス金利にも負けない究極の分散投資術』という書籍に記載されていたポートフォリオを参考に国内株式を抜いた独自ポートフォリオになります。

2.eMAXIS Slim バランス(8資産均等)

こちらは、国内のバランス投信では有名どころのeMAXISシリーズのバランス型投信です。eMAXISバランス(8資産均等)は国内比重が大きいですが、そこそこバランスが取れていてとりあえず分散投資でいい感じに運用したい人にとってはお手軽にそこそこの成績で運用してくれる商品です。

eMAXIS Slim バランス(8資産均等)はeMAXISバランス(8資産均等)のネット販売版で信託報酬が安くなっているのが特徴です。中身は変わらないので、筆者はSlimを運用しています。

3.米国高配当株集中投資

こちらのポートフォリオは米国株100%です。

完全なる集中投資となります。

米国集中投資をしている理由は、バフェット太郎さんの記事で米国のS&Pコア10種が最強という話を受けS&P500以上の利回りを実現する手法として取り上げられたからとなります。投資の神様であるウォーレンバフェット氏が推奨しているS&P500を超えてきたS&Pコア10種がどれだけ成長資産として良い結果が残せるのか期待を込めてポートフォリオに組み入れています。

2019年4月第1週 相場観測

株のトレードにおいて、中長期的な相場の流れを理解することは、スイングトレードや中期的な株の売買で相場の波に乗ることで利益が上げやすくなり、反対に相場の波に逆らうような取引を避けやすくなるため、株式トレードで利益をあげる為には重要な事です。

株式相場の全体的な流れを把握するために、本ブログでは米国の主要株式指数であるNYダウと国内の主要株式指数のTOPIXのトレンドとテクニカル的な観測をしていきます。

それでは、2019年4月の第1週の相場観測です。

S&P500

長期トレンド(10年間チャート)

S&P500の10年間の月足チャートを見てみます。綺麗な上昇トレンドが継続しています。このチャートを見ると単純移動平均(25)を割り込んだタイミングが押し目買いのポイントに見えます。

現在は、10年間の月足チャートからは割安でも割高でもない状態に見えます。

S&P500のPBR

https://www.multpl.com/s-p-500-price-to-book

2000年~現在までのS&P500のPBR推移です。

各種比較値としては、以下のようです。

平均値:2.79

中央値:2.76

最小値:1.78

最大値:5.06

このことから、現在値は平均値と中央値よりも高い値となっているので、長期的には割高な水準であることが分かります。

中長期トレンド(3年間チャート)

S&P500の3年間の週足チャートを見てみます。

2016年7月~2018年9月くらいまでは単純移動平均(25)と(75)は右上方向を向いており、上昇トレンドが続いているように見えます。

しかし、2018年9月~は単純移動平均(25)が右下方向に進んでおり、単純移動平均(25)と(75)でデッドクロスしています。

チャートのゴールデンクロス・デッドクロスでの判断が難しい状況です。

MACD

https://kabutan.jp/stock/chart?code=1557

S&P500のMACDを株探で見てみました。

MACDは綺麗な上昇を続けていますが、MACDとシグナルの差が大きくなりすぎてきているので、そろそろ相場が変わってもおかしくないと考えられます。

移動平均線乖離率

https://kabutan.jp/stock/chart?code=1557

S&P500の移動平均線乖離率を株探で見てみました。

平均値的には0付近のように見えます。大体±10を超えると割高・割安になっているようにみえます。

現状は6.46%と平均的値よりもそこそこ割高な値なので、そろそろ警戒が必要かも?と思います。

年間トレンド(1年間チャート)

S&P500の日足チャート1年間チャートを見てみます。

ボックス相場を上抜けやはり上昇トレンドだったのだと再確認する展開になりました。

MACD

https://kabutan.jp/stock/chart?code=1557

S&P500のMACDを株探で見てみました。

年間の日足チャートベースでは、MACDの流れはうねうねしていてはっきりとした判断が難しい状況です。ただ、短期視点ではやはりMACDとシグナルのゴールデンクロス・デッドクロスはしっかり機能しているように見えるので、短期的にはもう少し上昇しそうな感じです。

移動平均線乖離率

https://kabutan.jp/stock/chart?code=1557

S&P500の移動平均線乖離率を株探で見てみました。

平均値的には0付近のように見えます。大体±5を超えると割高・割安になっているようにみえます。

現状は2.63%と平均的値よりも少しだけ割高な値ですが、警戒するレベルには思えないという状況です。買いを入れるなら今週中に入れて、来週は利益確定売りを意識するという展開がよさそうと思います。

2019年3月第5週 相場観測

株のトレードにおいて、中長期的な相場の流れを理解することは、スイングトレードや中期的な株の売買で相場の波に乗ることで利益が上げやすくなり、反対に相場の波に逆らうような取引を避けやすくなるため、株式トレードで利益をあげる為には重要な事です。

株式相場の全体的な流れを把握するために、本ブログでは米国の主要株式指数であるNYダウと国内の主要株式指数のTOPIXのトレンドとテクニカル的な観測をしていきます。

それでは、2019年3月の第5週の相場観測です。

S&P500

長期トレンド(10年間チャート)

s&p500の10年間の月足チャートを見てみます。綺麗な上昇トレンドが継続しています。このチャートを見ると単純移動平均(25)を割り込んだタイミングが押し目買いのポイントに見えます。

中長期トレンド(3年間チャート)

S&P500の3年間の週足チャートを見てみます。

2016年7月~2018年9月くらいまでは単純移動平均(25)と(75)は右上方向を向いており、上昇トレンドが続いているように見えます。

しかし、2018年9月~は単純移動平均(25)が右下方向に進んでおり、単純移動平均(25)と(75)でデッドクロスしています。

もしかしたら、相場の大きな変わり目なのかも知れません。

年間トレンド(1年間チャート)

S&P500の日足チャート1年間チャートを見てみます。

先月まではきれいな上昇トレンドでしたが、今月からはボックス相場に見えます。

10年チャートの長期的には上昇トレンドが続いていますが、3年間チャートの中長期的には相場の転換点になっているようにも見えます。

1年間チャートの現状のボックス相場が崩れると、また相場が大きく動き出すような予想をしています。

MACDによる観測

https://kabutan.jp/stock/chart?code=1557

S&P500のMACDを株探で見てみました。

先週はゴールデンクロスになるかと思いきや、若干デッドクロスするような形になり、再度下降を続けるかたちになりました。

ただ、去年の10月~今年の1月のように大きく波打つときはMACDのゴールデンクロス、デッドクロスは判断しやすい材料になりますが、去年の4月~10月までのように小さく動く相場のときはMACDのクロスは判断材料としては乏しそうです。

ここ1年間をみると、MACDが0以上のときは上昇相場となり、MACDが0以下のときは下落相場となっていました。そして、現状はMACDは0以上なので上昇相場は継続する可能性もあります。

移動平均線乖離率による観測

https://kabutan.jp/stock/chart?code=1557

S&P500の移動平均線乖離率を株探で見てみました。

現状は0.19%と平均的な値を観測しており、割高でも割安でもないと判断できます。

まとめ

今週の相場も動きが少なくて微妙な相場ですが、はっきりとした投資判断ができないときは取引量を下げることや取引をストップすることで投機的なトレードを減らすことができるのが個人投資家の良い点です。

相場判断をしやすい時に取引量を上げて、利益をあげていければいいので分かりづらいときは静観するのも一つの手ですね。

そんな訳で、現状は微妙な相場というのが筆者の考えです。

2019年3月 ソーシャルレンディング(maneo) 運用成績 公開

昨年からソーシャルレンディング業界で怪しい雰囲気になってきているように思えていた矢先に、遂にmaneoでも1月8日に延滞発生のお知らせがありました。

ソーシャルレンディングもそろそろ退却の準備を始めないといけなさそうだなぁ~と思っている今月の筆者のソーシャルレンディング運用状況を紹介します。

ソーシャルレンディングについて

ソーシャルレンディングはお金の貸付けに対する利息を受け取るというものなので、銀行業に近いと認識しています。銀行業と異なるのは銀行よりも貸付対象のフィルタが緩かったり、貸付対象の詳細が不透明だったりするので、投資家が背負うリスクが高くなってしまうという点です。

主なリスクとして、貸付け対象として多いのが不動産関連なので、不動産業界が不況になった際には貸し倒れが発生してきてしまうリスクがあります。

また、ソーシャルレンディングは業界が始まってまだまだ年数が経ってないので、認知度も低いですが、会社としてもまだまだなところがあり、金融庁から業務改善命令がだされることも多いのが心配の種です。

また、最近ではmaneo、グリーンインフラレンディング、ガイアファンディングなど様々なところで延滞が発生しており、返金されないというリスクが高まっています。

こんな訳で、運用商品としては運用対象額の値幅が動かないので無リスクですが、延滞や貸し倒れなどもっと大きな括りでのリスクは高いというのが現状です。

運用条件

運用資金額:100万円

運用開始:2018年6月

運用期間:10カ月

運用中ファンド

不動産担保付きローンのファンドを主として選択して運用しています。

貸付額がばらばらですが、理由としては利回りが高いものほど高額の運用にしています。ただ、運用額の決定はなんとなくで特に決まった法則がある訳ではありません。

また、あまり意味が無いかも知れませんが時間分散的効果を狙って、運用開始時期をずらして投資しています。

運用対象となるファンドの利回りは6%付近のものを選択しています。

筆者の運用ファンドの平均利回りは6%台後半です。

ついに、筆者のファンドにも期限の利益喪失ローン(延滞)が発生してしまいました。

まぁ~ソーシャルレンディングなんてそんなものかなぁ~と思って取り組んでいます。まだまだ若い業界ですし、透明性も低いので、どうなるかは読みずらいというのがソーシャルレンディングだと思うので。。。

分配金予定&実績

分配金は毎月3,000円程度で税引き後は2,800円程度です。現在42万円程度運用して、月々2,800円で年間で税引き後2.5万円程度の利益予定です。

実質的な利回りは約5.9%と若干6%を切るくらいです。

ただ、延滞があるのでトータルでどのくらいの利益になるのかは想像がつきません。

もしかしたら、マイナスになるかも知れません。

まとめ

最近のmaneoからのお知らせは延滞のお知らせが目立つようになってきました。

筆者がソーシャルレンディングを始めた2018年6月頃とは全く状況が違います。今からmaneoでソーシャルレンディングをする場合は、延滞が発生するリスクがそこそこ高いことを念頭に始める必要があると思います。

そう思うと、筆者としてはソーシャルレンディングからは一旦撤退して別の運用方法を探していかないとかなぁ~と思っています。

2019年3月第4週 相場観測

株のトレードにおいて、中長期的な相場の流れを理解することは、スイングトレードや中期的な株の売買で相場の波に乗ることで利益が上げやすくなり、反対に相場の波に逆らうような取引を避けやすくなるため、株式トレードで利益をあげる為には重要な事です。

株式相場の全体的な流れを把握するために、本ブログでは米国の主要株式指数であるNYダウと国内の主要株式指数のTOPIXのトレンドとテクニカル的な観測をしていきます。

それでは、2019年3月の第4週の相場観測です。

NYダウ

年間トレンド(1年間チャート)

NYダウの日足チャート1年間チャートを見てみます。

先月まではきれいな上昇トレンドでしたが、今月からはボックス相場に見えます。

ただ、一点気になるところはチャートの形状がダブルトップのM字になりそうなで、来週からは下落するのではないかと予想しています。当面は、25200を割り込むか割り込まないかでボックス相場が続くか、下落相場になるかが分かれそうです。

移動平均線乖離率による観測

NYダウ (NYダウ) 【0800】 | 株価 チャート 日中足 日足 週足 月足 年足 | 株探

NYダウの移動平均線乖離率を株探で見てみました。

現在は-1.21%と平均的な値です。どちらにも振れていない状況で、割高でも割安とも言いづらい中途半端な相場に思えます。

ただ、移動平均線乖離率の推移は右下方向に進んでいるので、この調子で移動平均線乖離率も下落するかもしれません。

MACDによる観測

NYダウ (NYダウ) 【0800】 | 株価 チャート 日中足 日足 週足 月足 年足 | 株探

NYダウのMACDを株探で見てみました。

先週はMACDとシグナルが底入れし、ゴールデンクロスになるのではないかと予想していましたが、今週末の大幅下落によりよく分からない状況になりました。

現状はMACD的には判断が難しい相場となっています。

TOPIX

年間トレンド(1年間チャート)

TOPIXの日足チャート1年間チャートを見てみます。

TOPIXは引き続き上昇トレンドを維持しています。

ただ、NYダウに比べて非常に緩やかな上昇となっています。

香港ハンセン指数

年間トレンド(1年間チャート)

香港ハンセン指数の日足チャート1年間チャートを見てみます。

こちらも、NYダウと同様に上昇トレンドが続いています。

資産公開(2019年3月) 株式(NISA)

こんにちは。

ひすいです。

今月もひすいの相も変らぬ優待株の長期投資状況を紹介していきたいと思います。

株式(NISA)資産公開

2019年3月の評価額

では、筆者の今月のNISA運用状況です。

評価額は724,800円です。

評価損益額は-131,100円でした。

含み損益は-15.32%です。

筆者は優待株を長期保有して、長期的に生活水準を向上させるという目的のために、優待株投資?をしています。また、ある程度の値上がりがあった場合には、値上がり益も享受できるということからも長期保有をしています。

運用状況

運用状況としては、全体的に評価損になっています。

もうすべてが悪くて塩漬けしているんじゃないかと自分が錯覚するくらいです。

ある意味塩漬けですが、まぁ~そういうものだと思っています。

ちょっと話はそれますが、筆者が優待株式を主たるNISAの投資対象としている理由としては、以下となります。

これから人口減少していき、少子高齢化による社会補償費の増大などの問題によりこれからの日本経済は長期的には成長性が見込みづらい中、長期保有は資産形成に繋がりづらい可能性があると考えています。

しかし、一方でマイナス金利の導入によりインフレが進みお金の価値が減っていく可能性を考慮すると現金で保有しているより株式に変換した方が良いとも考えています。

そこで、積極的に資産を増やそうという訳ではないのですが、長期的に資産価値を低下させず、優待による生活水準をキープor向上させることを狙って筆者は優待株投資をしています。また、筆者がNISAで買う理由は、筆者が狙っている銘柄は配当がそこそこある銘柄を練っているので配当金も非課税で受け取りたいからです。

そんな訳で、現在の資産評価額はさんざんな結果ですが、これは仕方ないかなぁ~とも思っています。また、資産形成に関しては、別の投資方法で補えればいいかなぁ~とも最近思っています。

2019年3月第3週 相場観測

株のトレードにおいて、中長期的な相場の流れを理解することは、スイングトレードや中期的な株の売買で相場の波に乗ることで利益が上げやすくなり、反対に相場の波に逆らうような取引を避けやすくなるため、株式トレードで利益をあげる為には重要な事です。

株式相場の全体的な流れを把握するために、本ブログでは米国の主要株式指数であるNYダウと国内の主要株式指数のTOPIXのトレンドとテクニカル的な観測をしていきます。

それでは、2019年3月の第3週の相場観測です。

NYダウ

年間トレンド(1年間チャート)

NYダウの日足チャート1年間チャートを見てみます。

ここ1~2カ月のトレンドは上昇トレンドでしたが、先週前半から下値支持線を割り込む局面があり、そこからはみるみる下落しました。

そして、先週の予想の通り、今週は回復基調でした。トレンドとしては上昇トレンドのままですが、新しいトレンドラインが作られているように思えています。

しかし、5日移動平均線と、25日移動平均線は近い値となってきており、一度デッドクロスしたものの、再度ゴールデンクロスしたりと不安定な状況です。

トレンドは上昇トレンドですが、予想がしづらい相場に思えます。

移動平均線乖離率による観測

NYダウ (NYダウ) 【0800】 | 株価 チャート 日中足 日足 週足 月足 年足 | 株探

NYダウの移動平均線乖離率を株探で見てみました。

現在は0.7%と平均的な値です。どちらにも振れていない状況で、割高でも割安とも言いづらい中途半端な相場に思えます。

MACDによる観測

NYダウ (NYダウ) 【0800】 | 株価 チャート 日中足 日足 週足 月足 年足 | 株探

NYダウのMACDを株探で見てみました。

MACDとシグナルのデッドクロスを底入れし感じになっています。MACD的には、これから再上昇する予想が立ちます。

TOPIX

年間トレンド(1年間チャート)

TOPIXの日足チャート1年間チャートを見てみます。

先週はこれまで作成していた下値支持線を割り込んだのでトレンド転換を意識する場面がありましたが、今週は再度上昇しはじめ、トレンド継続を確認する形になりました。

NYダウと同様に、トレンドラインを割り込まない限りは上昇トレンドが継続すると予想しています。今週は買いで入る人が多かったかも知れません。

移動平均線乖離率による観測

TOPIX (TOPIX) 【0010】 | 株価 チャート 日中足 日足 週足 月足 年足 | 株探

TOPIXの移動平均線乖離率を株探で見てみました。

移動平均線乖離率は0.16%と先週に引き続き平均的な値となりました。

当面は微妙な相場が続きそうな印象を受けますが、急落はいきなりくるものなので、アンテナだけははっておく必要はありそうです。

MACDによる観測

TOPIX (TOPIX) 【0010】 | 株価 チャート 日中足 日足 週足 月足 年足 | 株探

TOPIXのMACDを株探で見てみました。

先週は、シグナルとMACDがデッドクロスしており下落基調でしたが、今週はMACDが底入れしたように見られます。MACD的には買いと判断しています。

ただ、長期的には下落する可能性が高いような気がしているので、短期的な買いと考えています。

香港ハンセン指数

年間トレンド(1年間チャート)

香港ハンセン指数の日足チャート1年間チャートを見てみます。

こちらも、NYダウと同様に上昇トレンドが続いています。

まとめ

今週は中途半端な相場に見えますが、短期的には買いがよさそうと予想しています。

※完全な個人予想ですが。。

ただ、長期的には米中貿易摩擦があり、強気なポジションを取りずらいタイミングに思えています。今は短期でポジションの量も少なく取引がよさそうと考えています。

【投資信託】長期インデックス投資 資産公開(2019年3月)

こんにちは。

ひすいです。

今月も長期インデックス投資の 運用状況を紹介していきます。

今月(3月)の結果

【トータルリターン】

久しぶりにトータルとしてプラス圏内に戻りました。が、それも相場を観測しているとすぐにマイナスに戻ってしまいそうな状況なのが残念です。。。

たぶん、アクティブに動くならば、ここら辺で利確するのが良いのでしょうが、長期インデックス投資なので、まったり放置ゲーするだけです。

【各ファンドの詳細】

『野村-野村インデックスファンド・新興国債券・為替ヘッジ型』は成績が悪くて積立をやめたファンドなのですが、未だにマイナスが続いています。

プラス転換した際はぜひ利確した銘柄です。

また、『岡三-アジア・オセアニア好配当成長株オープン(毎月分配型)』も筆者が何も勉強せずに毎月分配の魅力に惹かれて一括買いした銘柄の一つです。このファンドがプラス転換する日はいつか来るのだろうかというのは当ブログの一生のテーマでもあります。まぁ~それくらいプラス転換しなさそうな銘柄という事です。

保有理由は、無知なまま購入してしまった事への戒めとして保有し続けています。

【運用状況】

合計評価額:678,846円

【含み損益】

トータル:(先月)-0.95%⇒(今月)+1.22%

特定口座:(先月)+0.45%⇒(今月)+2.08%

NISA口座:(先月)-4.41%⇒(今月)-0.88%

ポートフォリオ

例の如く、ぼくの3本柱のポートフォリオを紹介します。

僕のポートフォリオは、以下のようになります。

- ひすい独自:1万円/月

- eMAXISバランス:1万円/月

- 米国株集中:5,000円/月

1.ひすい独自ポートフォリオ

ポートフォリオのベースはモーニングスター社長の朝倉智也さんの『マイナス金利にも負けない究極の分散投資術』という書籍に記載されていたポートフォリオを参考に国内株式を抜いた独自ポートフォリオになります。

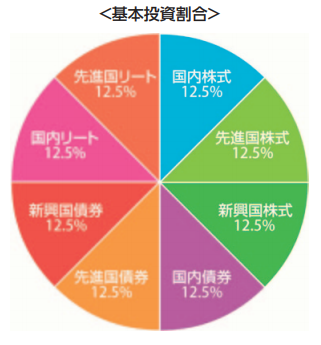

2.eMAXIS Slim バランス(8資産均等)

こちらは、国内のバランス投信では有名どころのeMAXISシリーズのバランス型投信です。eMAXISバランス(8資産均等)は国内比重が大きいですが、そこそこバランスが取れていてとりあえず分散投資でいい感じに運用したい人にとってはお手軽にそこそこの成績で運用してくれる商品です。

eMAXIS Slim バランス(8資産均等)はeMAXISバランス(8資産均等)のネット販売版で信託報酬が安くなっているのが特徴です。中身は変わらないので、筆者はSlimを運用しています。

3.米国高配当株集中投資

こちらのポートフォリオは米国株100%です。

完全なる集中投資となります。

米国集中投資をしている理由は、バフェット太郎さんの記事で米国のS&Pコア10種が最強という話を受けS&P500以上の利回りを実現する手法として取り上げられたからとなります。投資の神様であるウォーレンバフェット氏が推奨しているS&P500を超えてきたS&Pコア10種がどれだけ成長資産として良い結果が残せるのか期待を込めてポートフォリオに組み入れています。